七月流火,市場不落寞。

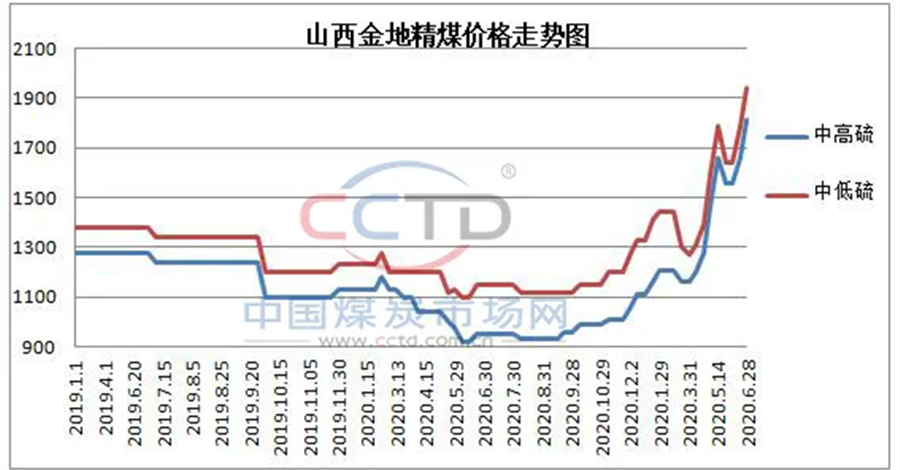

進入7月份,前期被停產和限產的煤礦,陸續恢復生產,山西省根據安全等級,A、B類安全管理較好的煤礦,7月1日即可復產,而C類煤礦5號之后才恢復生產。這次長達10-15天的停產和限產,波及區域廣、面積大、企業多,僅呂梁地區有4300萬噸產能停產,國內最大的焦煤企業山西焦煤停限產礦井達2/3的產能,造成前期焦煤供應緊張,價格大幅上漲,其中呂梁地區G80S0.5強度70的精煤價格高達2050元/噸,為2008年以來的最高值,也是歷史上的次高價。煤礦復產后,盡管緊張的煉焦煤供應形勢略顯好轉,但是筆者在山西部分地區調研了解到,煤礦開工短期尚難恢復到5月份的高點水平,焦煤供應形勢并未明顯寬松,下游焦化廠和鋼廠補庫存需求強勁,用戶采購意愿較強。

節后焦煤市場價和長協價悉數上調。其中柳林地區部分高硫主焦煤再次大幅上調100元/噸,漲后高硫主焦煤(S2.3)出廠報1750元/噸,7月復產之后累計上調200元/噸。各大焦煤集團長協價隨市場上行。山西焦煤集團第三季度長協價格相比上季度,各煤種平均含稅價約上漲100元/噸。冀中能源集團7月份肥煤長協上漲270元/噸,1/3焦煤季度長協上調70元/噸,月度長協上調80元/噸;高硫精煤季度長協上調100元/噸。長協價上調,只是縮小了與市場價的差距,依然給了用戶足夠的讓利。要知道,部分品種價差在400元/噸以上,與競價相比價差600元/噸以上。

今年的焦煤市場,一直表現強勢運行,7月按照往年的走勢,鋼材需求處于淡季,焦煤焦炭常常表現疲弱,價格也是向下調整的多,今年的市場看似“異類”,其中也有其內在的原由:

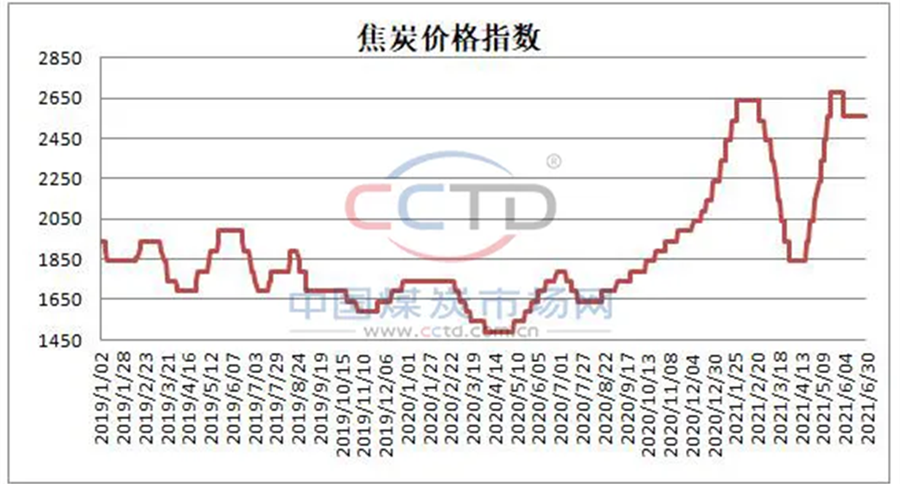

一是,焦炭市場高位運行,給了焦煤市場價格空間。近兩年焦炭市場跌宕起伏,既有15輪的大幅上漲,也有8輪的大幅下跌,然后絕地而起,再次9輪大幅上漲。目前焦化廠與鋼廠的焦炭價格博弈激烈。已開啟一輪新的下調行情。鋼廠開始接受提降120元/噸,目前(河北邢臺)準一級濕熄焦2790元/噸,準一級干熄焦3150元/噸。山東部分鋼廠對焦炭采購價下調120元/噸,調整后準一級(干熄)冶金焦:灰分≤13,硫份≤0.7,CSR≥60,全水≤0.5,降后執行3043元/噸(到廠承兌含稅價),7月10日0時起執行。焦炭價格在高位運行,焦化廠噸焦盈利多數在600元以上,也給了焦煤市場一定空間。

二是,國內增產有限,難以緩解供應壓力。7月高溫到來,是煤礦生產的淡季,也是事故多發的季節。據最新統計報告,截至2021年6月17日,我國已有35起煤礦事故發生。3月以后,安全檢查開始趨嚴,煤礦生產開開停停,產量增長后勁不足,3月起即轉入同比負增長,最終1-5月焦煤精煤產量15964萬噸,同比增長8.8%;7月起煤礦生產修復,但在全年安全、環保生產壓力下,煤礦安全檢查頻次增加,國內煤炭供應要實現放量增長難度較大。從庫存數據來看,港口、焦企、鋼廠庫存總量接近2018年水平,難以發揮庫存蓄水池作用。價格上漲但增量有限。筆者所負責銷售的山西金地公司“赤峪焦煤”,山東、安徽等用戶催發煤炭訴求較高。加上7月11日全國大面積降大雨或暴雨,部分鐵路被沖毀,鐵路發運受阻。發往安徽蕪湖的焦煤10天后方可請車。加劇了煤炭供應壓力。

三是,進口焦煤尚無改觀,市場缺口難以彌補。數據顯示,2019年、2020年我國分別進口煉焦煤7465.76萬噸和7256.94萬噸,其中澳洲進口量占比分別為41.44%和48.74%,蒙古進口量分別為45.24%和32.75%,從進口結構上來看澳煤與蒙煤是我國焦煤進口的主要國家。2021年5月份,中國進口煉焦煤341萬噸,同比下降28.7%,環比下降2.01%。1-5月份累計進口煉焦煤1815萬噸,同比下降43%。今年兩大進口焦煤國,澳大利亞的“零”進口,蒙煤進口不暢,至今成為影響焦煤市場的主要因素之一。而且近期這種狀況還在延續,不會有根本性的改觀。盡管上半年俄羅斯、美國、印尼等國增加了500萬噸左右的體量,照此推算年內可帶來1000萬噸左右的增量。但與澳煤的減量差距還是很大。粗算今年全年焦煤進口缺口在2000萬-2500萬噸。目前蒙煤也是有價無市,蒙煤方面,受蒙古國那達慕影響,主要通關口岸閉關5天,資源較少交投平淡。現蒙5原煤主流報價1550-1580元/噸,蒙5精煤主流報價1780-1830元/噸。

后期展望:今天焦煤期貨開盤大漲,焦煤09合約大漲4.73%報1995.9元,高于長協價,接近市場價。目前焦煤市場偏緊態勢未見明顯緩解,鋼廠高爐限產、粗鋼產量受到抑制,下游焦化降價壓力漸增,打壓原料焦煤價格的呼聲漸起,但在當前煤礦生產恢復有限、安全事故多發、澳煤進口無望、焦化新產能持續釋放的形勢下,預計煉焦煤市場仍將偏強運行。

|